現物出資とは、会社の設立時の出資方法の一つで、現物の資産を用いて出資をする事をいいます。例えば、個人事業主として行っていた事業を新たに設立した株式会社で引き継ぐ場合などで、事業に必要な機器や設備などの資産は現物出資の方法で株式会社の資産として引き継ぐ事が検討出来ます。但し、この現物出資は正しく行わないと設立した会社に不利益が出る場合があります。そのため、会社を設立する場合に作成・認証を受ける定款の中の相対的記載事項への記載や裁判所が選任する検査役による調査など、いくつかの必要事項があります。今回は現物出資の詳細説明、現物出資のメリットとデメリット、会社設立時の現物出資を行う手順と必要書類について説明します。

目次

1 現物出資とは

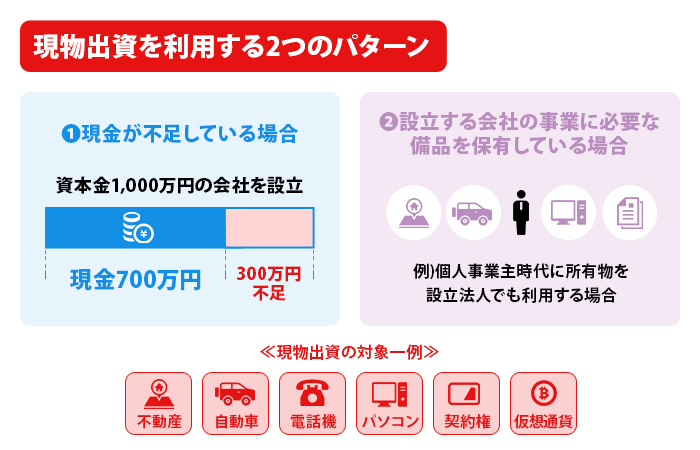

現物出資とは、出資を現金以外のもので行う事をいいます。自動車や不動産、事業で使用する設備機器を出資金に充てる事ができます。現物出資は、会社設立時の出資のタイミングでも実施できますし、会社設立後の増資でも実施する事が可能です。現物出資を利用するパターンは、大きく2つに分かれています。

①資本金に必要な現金が不足している場合

例)資本金1,000万円の会社を設立のために、現金は700万円の用意に留まったため、300万円の現物出資を行う。

②新たに設立する会社の事業に必要な設備機器や備品を発起人が所有している場合

例)個人事業主で事業を営んでいたが、事業内容は同じで法人に成り上がりすることとなり、所有していた設備機器の現物出資を行う。現物出資となる対象は、以下の3点の条件を満たす必要があります。

≪現物出資の対象≫

- ○譲渡が可能である。(所有権の移転が可能である。)

- ○貸借対照表上に資産として計上できる。

- ○現金以外のものである。

≪具体的な現物出資の対象≫

不動産、動産(設備機器/パソコンや電話機などのOA機器/自動車)、有価証券、債券、契約権、知的財産権(特許権とう)、仮想通貨等発起人のみが出資して会社を設立することを『発起設立』といいます。また、発起人のほかに出資者がいる場合は『募集設立』といいます。今回の説明においては、発起設立を前提に説明を行います。

1-1 出資の種類と現物出資の特徴

1‐1‐1.出資とは

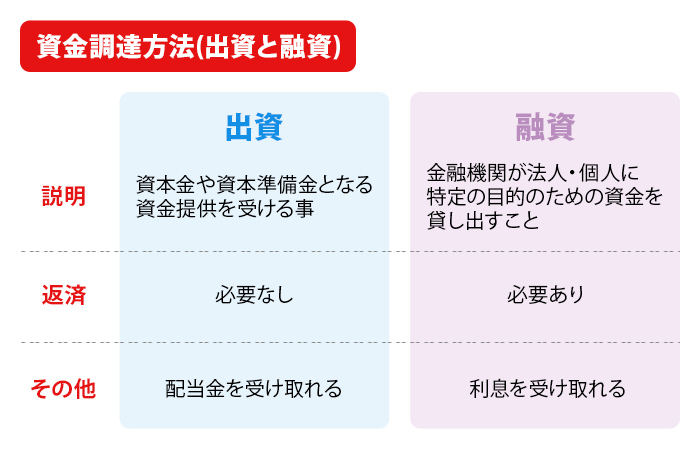

会社を設立する際の資金調達方法は大きく2つの方法があります。それは『出資』と『融資』です。

会社設立時において資本金や資本準備金となる資金提供を受ける事を出資といい、この資金を出資する人を出資者といいます。また出資者が会社に提供した資金を出資金といいます。この出資には原則返還の必要はありませんが、出資者は出資金に応じて株式会社設立後に会社が発行する株式を受け取って株主となります。この点において、出資と融資と大きく異なり、返済期限が到来した場合には返済義務が発生します。

会社を設立する責任を負う発起人が出資者となり、会社を設立後にはその会社の株主になります。事業を開始した会社の株主は、配当金を受け取る権利を持ちます。また会社の価値が増加した結果株式の値上がりによる売却益を得る場合もあります。一方で銀行などの融資者は、融資額に応じた利息を受け取る事ができます。

1-1-1-1.表)『出資』と『融資』の違い

| 出資 | 出資者が提供する資本金や資本準備金になる資金

|

|---|---|

| 融資 | 融資する法人や個人が提供する貸借対照表の負債となる資金

|

出資金は原則返還が必要ありませんが、もし会社を解散や清算などをした場合には『残余財産の分配』をしなければいけません。残余財産の分配とは、会社の解散などを実施した後に、売掛金などの債権が入金され、買掛金や借入などの債務の支払いがすべて完了した後に残った会社の資産=残余財産は出資者に分配をする事です。分配の方法は、出資者の出資比率、つまり保有している株式比率に応じて分配されます。残余財産の金額に応じての分配になるため、出資額を超える分配がある場合もあります。

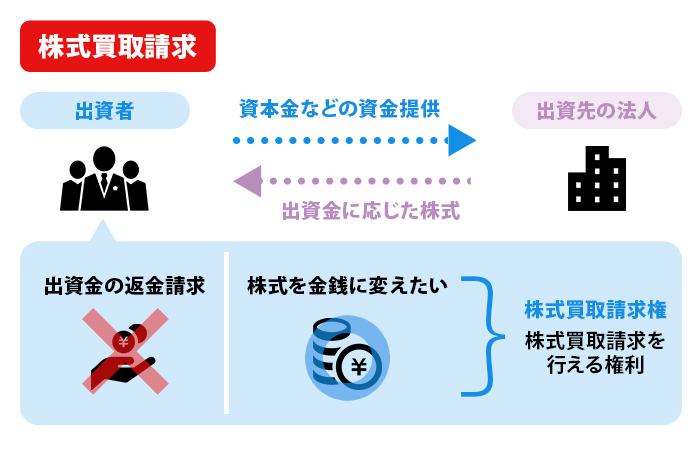

1‐1‐2.株式買取請求

出資者が返金請求をしたとしても、会社はそれに応じる必要はありません。そのため、出資者がその株式を金銭に変えたい意思がある場合に行うのが、『株式買取請求』です。株式買取請求とは、株主が会社に自身が保有している株式を公正な価格で買い取ることを請求する事です。株主が持つこの権利を『株式買取請求権』といいます。なお、株式買取請求権を実行できるのは一定の場合に限られます。

株式買取請求権には『単元未満株式の買取請求』と『株主の株式買取請求』の2種類があります。

| 単元未満株式の買取請求 | 売買単位となる単元に満たない株式の買取請求を行う場合 |

|---|---|

| 株主の株式買取請求 | 株主総会で決議された内容に反対した株主が保有する株式の買取請求を行う場合 |

株主の株式買取請求を行うことができる事項は以下になります。

- 譲渡資産額が20%を超える事業譲渡等を行う場合

- 組織再編を行う場合(合併や株式交換や会社分割や株式移転など)

- 株式の併合を行う場合

- 株式に全部取得条項を付す場合

- 種類株主*に損害を及ぼすおそれのある行為を行う場合で、種類株主総会*の決議が定款で排除されている場合

*種類株主とは、特殊な性質の株式の株主をいいます。特殊な性質とは、余剰金の配当やその他の権利の内容が異なり、待遇や議決権などが平等ではない株式になります。種類株式の例としては『優先株式』『劣後株式』『混合株式』や『多数議決兼株式』『新株予約権付株式』などがあります。

一方、一般的な株式を『普通株式』といいます。株式買取請求が行われた会社は、組織再編の効力発生日から30日以内に買取価格を株主との間で決定し、さらに組織再編の効力発生日から60日以内に支払いをする必要があります。なお買取価格が決定しない場合には株主と会社の両者ともに公正な価格の決定を求めて裁判所への申し立てができます。

1-1-3.株主の権利

出資者は、会社設立後には株主になります。会社設立時に知っておくべき出資者=株主の権利について説明します。株主の権利はどの株主にもある権利で、『株主平等原則』といいます。株主平等原則に含まれる権利には、大きく『自益権』と『共益権』があります。

| 自益権 | 株主として会社から配当と残余財産の分配の利益を受け取る権利 |

|---|---|

| 共益権 | 株主として株主総会での議決権の行使など、経営に参加する権利 |

〇自益権

配当とは、会社が事業活動で得た利益の一部を分配することをいいます。利益のうちからどの程度分配するかは、株主総会で決定します。一方、分配する総額から株主がいくら受け取れるかは、株式数に応じて変わってきます。

〇共益権

共益権は、所有する株式数によって権利が分かれます。具体的には1株の所有から行使できる権利=単独株主権と、一定数の所有があることで行使できる権利=少数株主権に分かれます。この違いは、会社経営の効率的な運用に支障が発生させないためにあります。例えば株主には株主総会の招集権があります。この権利をすべての株主が実施できたら、頻繁な株主総会が開催されてしまう事態になり、会社経営の効率的な運用に支障が出ます。そのため、少数株主権は権利の内容により行使するために必要な株式数はそれぞれ異なってきます。

なお、株主平等原則に則って発行される株式が普通株式で、株主平等原則と異なる権利が付与されている株式が種類株式になります。

1-1-3-1.共益権まとめと具体例

| 単独株主権 | 1株の所有から行使できる権利です。 (具体例)

|

|---|---|

| 少数株主権 | 一定数の所有があることで行使できる権利で、権利によって行使できる株式数が異なります。 (具体例) 〇議決権の100分の1または株式数300以上あれば行使できる権利

〇議決権の100分の1以上あれば行使できる権利

〇議決権の100分の3以上あれば行使できる権利

|

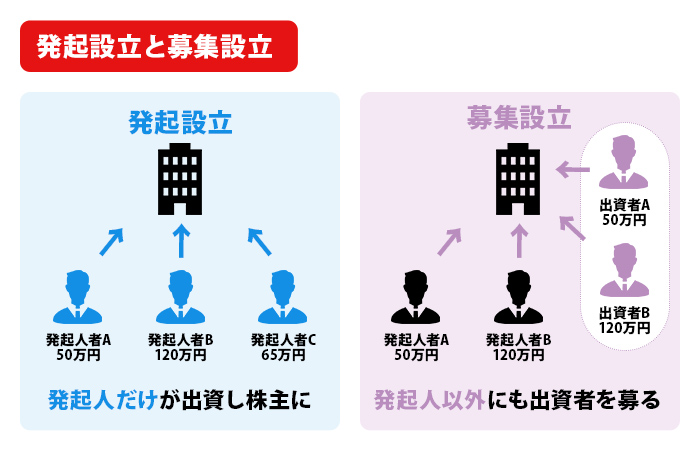

1-1-4.発起設立と募集設立

会社設立時の出資の方法は大きく『発起設立』と『募集設立』の2つがあります。

| 発起設立 | 発起人のみが出資者として会社を設立します。 |

|---|---|

| 募集設立 | 発起人と発起人以外の出資者によって、会社設立後の株式を所有する方法で会社を設立します。 |

募集設立は基本的には大企業の設立時に利用される設立方法で、発起人だけでは出資を賄うことが難しい場合などに発起人以外の出資者を募集します。募集設立においては、設立時発行株式の引受人による出資金払込が行われた後に、創立総会を開催する事が必要にあります。そして創立総会にて設立時の取締役や監査役を選任し、選任された取締役による会社設立の調査報告を行う事が必要です。なお、現物出資ができるのは発起人だけであり、募集株式の引受人が現物出資を行う事は出来ません。

1-2 現物出資の特徴とメリットとデメリット

例えば個人事業主として事業を行っていて株式会社になるなど、会社設立の状況次第で現物出資のメリットとデメリットは異なってきます。会社設立の状況に照らし合わせてメリットとデメリットのどちらが大きくなるか考えながら見ていきましょう。

1-2-1.現物出資の特徴

現物出資の特徴は、現金以外で会社に出資ができるという事です。現物出資の定義と同じではありますが、現物出資の対象となる条件の一つに貸借対照表の資産として計上できる、という事を説明しました。貸借対照表の資産として計上できるというのは、評価額を決定する必要があります。簡単にいうとお金として換算する必要があるという事です。この換算が会社設立後に、現物出資の評価額に応じた株式の割り当てに影響します。また、貸借対照表の資産に評価額と同額で計上します。つまり、評価額と同額だけ資産を増やす事が可能です。評価額が過剰な換算であった場合には、現金で出資した他の発起人や、会社の資産を棄損する要因になります。

そのため、現物出資の評価は正しくかつ公正である事が求められます。一部の例外を除いて現物出資をする場合には、裁判所が選任する検査役による資産の価格調査が必要になります。

検査役による資産の価格調査が不要な例外条件

| 1 | 定款に記載する、または記録する価額総額が500万円を超えない場合 |

|---|---|

| 2 | 現物出資が有価証券であり、定款に記載する、または記録する価額が市場価格を超えない場合 |

| 3 | 定款に記載する、または記録する価額が相当であることを弁護士・公認会計士・税理士等により証明を受けている場合 |

検査役による価格調査を受ける事を避けるために、実際に現物出資を行う場合には上記1の価額が500万円を超えない範囲で行っている事が大半です。

1-2-2.現物出資のメリット

現物出資のメリットは、発起人のメリットと設立後の会社のメリットに分かれますが、大半は設立後の会社のメリットが大きい点が特徴です。

| ①資本金や資産を大きく出来る | 会社のメリット |

| ②設備調達が簡単に出来る | |

| ③経費計上が出来る | |

| ④現金が少なくても発起人になれる | 発起人のメリット |

①資本金が大きく出来る

発起人の出資できる現金が多くない場合にも、現金以外の資産を現物出資する事で、資本金や資産を大きく出来ます。現在の会社法では資本金は1円あれば会社の設立が出来ます。しかし、会社の信用という面で考えると、資本金も資産も大きいほうが信用力も大きくなります。特に会社の歴史がない新設法人は、資金調達時や新規顧客の獲得などで信用力は少しでも大きくしておく方が良いです。

②設備調達が簡単に出来る

事業を行うために必要な設備や備品を現物出資で用意する事で、限られた資金を使用する必要が無くなります。特に個人事業主から法人になる場合などで元々事業で使用していた資産がある場合などは、現物出資を利用する事で設備調達が出来ます。

なお、会社設立時には資金自体が限られているため、設備投資を行う場合に現金購入よりリースやローンなどの支払い方法を行う事が多くなっています。リースやローンなどは分割手数料や金利などが発生します。この分割手数料や金利コストも現物出資で設備調達をすれば、削減する事が出来ます。例えば500万円の設備を年率5%で5年間の支払いにした場合では、総額で約62.5万円の分割手数料コスト分を削減できることになります。

③節税が出来る

節税が出来るのは、資産が自動車や建物や設備などの減価償却資産*である場合に限ります。資産が減価償却資産である場合は、減価償却分を損金に計上して『経費』となります。経費は収入から差し引くことが可能です。課税する対象となる所得、いわゆる課税所得は『収入-費用』という計算になります。数年にわけた節税効果が期待できます。

例えば200万円の自動車などの減価償却資産を5年間でかけて減価償却していく場合には、5年間でおよそ200万円分の経費として計上ができる事になり、法人税の実効税率を35%とすると約70万円の節税効果が得られることになります。

*減価償却資産とは、時間経過とともに劣化など資産価値が減少する資産をいいます。また減価償却資産は有形固定資産と無形固定資産の2つに分かれます。逆に時間経過しても資産価値が下がらない資産や事業や業務に使用していない資産を非減価償却資産といいます。

代表的な減価償却資産ならびに非減価償却資産は下記になります。但し、取得費用が10万円未満の場合や使用可能期間が1年未満の場合には償却資産となり、取得費用を一括で費用・経費計上する対象となります。

| 減価償却資産 | 有形固定資産 | 建物/建築付属設備/機械/工具/車両等 |

|---|---|---|

| 無形固定資産 | 営業権/商標権/ソフトウェア等 | |

| 非減価償却資産 | 土地/借地権/電話加入権/書画骨董/建築中や稼働休止中資産等 | |

④現金が少なくても発起人になれる

資産はあるが、出資に回す現金が少ない、という発起人にとって現物出資は発起人になる可能性を広げます。特に複数の発起人で会社を設立する場合は、責任を平等化するために同額出資をする事もあります。この場合は出資に必要な金額を現金で賄いきれない場合には、現物出資を使用する事で発起人になる事が可能になります。

1-2-3.現物出資のデメリット

メリットがあれば、デメリットもあります。デメリットについては会社のみのデメリットと発起人と会社双方のデメリットがあります。

| ①現金ではない | 会社のデメリット |

| ②諸手続きの手間と費用発生 | 発起人と会社の双方のデメリット |

| ③税金がかかる |

①現金ではない

現物出資は現金ではありません。現物出資で得た資産を現金化する事は可能です。但し、現金化するには、売却や不動産などが資産の場合には担保として利用して資金調達をする方法があります。しかし、これらの手続きには一定の時間が必要になります。運転資金が緊急的に必要な場合というのが、会社を運営していると発生しますが、その時に最も頼りになるのは現金やいわゆる流動資産になります。なので、現物出資の資産が固定資産の場合でかつ出資で用意された現金が少ない場合にはデメリットになります。

②諸手続きの手間と費用発生

発起人の資産を会社の資産にするには、現金の出資とは異なる手間と費用が発生します。大きく3つの手間・費用が発生します。

| 検査役の検査 | 現物出資の価額の妥当性を検査役が調査します。調査には申立てや数十万の費用と数か月の調査に対応する手間が必要です。 |

|---|---|

| 名義変更 | 自動車や不動産などは所有者の登記の変更が必要になります。具体的には不動産であれば個人から法人への名義変更手続きや所有権移転登記などが必要になります。登記変更には手続きの費用に加えて、登録免許税などの費用が発生します。自動車の場合には、会社名義での車庫証明の取得と、運輸支局での名義変更が必要になり、また費用も掛かります。 |

| 現金化 | 資産を現金化する場合、諸手続きに費用が掛かります。不動産の売却などには不動産仲介業者に仲介を依頼する場合などがあります。売買が成立した場合には、仲介手数料などの費用が必要になります。 |

③税金がかかる

現物出資をした資産によって出資者ならびに出資をうけた会社の両方に税金が課せられることがあります。現物出資を行う場合の税法上は、資産を時価で譲渡したうえで売却代金分を出資する扱いになります。そのため、出資者側が購入した時の価格より高く売却する事になった場合には、譲渡益が発生する事になります。この譲渡益には所得税がかかります。さらに消費税の課税対象にもなります。

また会社側は現金出資と現物出資で資本金合計が1,000万円を超えるかどうかで、消費税の納税義務を免れる非課税事業者の対象外になる点も注意が必要です。詳しくは国税庁のホームページ納税義務の免除をご確認ください。

また国税庁のホームページには、『不動産を法人に現物出資したとき』や『譲渡所得(土地や建物を譲渡したとき)』の注意事項が掲載されていますので、不動産での現物出資や土地や建物の譲渡を検討する場合には確認してください。

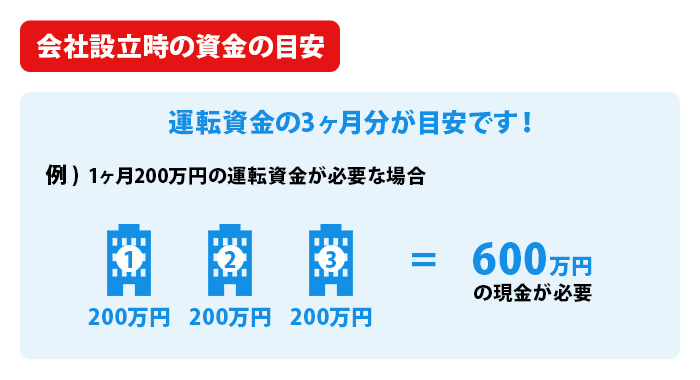

1-3 現物出資を検討すべき場合

会社設立時の資金の目安は運転資金の3ヶ月分といわれています。そのため、どのくらいの事業規模で事業を行うかによって具体的な金額は異なりますが、仮に1か月200万円の運転資金が必要だとすると、600万円の現金は必要です。さらに資本金が1,000万円を超えると初年度から課税対象者になってしまうため、400万円以内の現物資産があれば検討すべきです。しかも減価償却資産で、買うとなると現金が不足しリース等を組まなければいけない場合は現物出資を行う方が良いです。

なお、個人事業主が株式会社になる場合などで個人事業主時代のリース物件などは所有権がリース会社にあるため、現物出資の対象にはなりません。リース物件がある場合には譲渡などの手法を利用する事が可能です。

2 会社設立時の現物出資

ここからは実際に会社設立時の出資として現物出資を利用する場合の手続きの手順や届出に関して説明します。現金出資に比較すると、現物出資をやろうとすると手続きが多くなります。そのため、現物出資をしないという選択をする場合も少なくありません。しかし資本金が多い事は信用度が増すことにつながります。また設備調達コストを掛けなくてよい事や、減価償却資産であれば節税効果につながるなど、現物出資自体には大きなメリットがあります。現物出資にかかる手間を最小限に抑える事が出来れば、現物出資は有効な手段です。

手順と必要書類と届出方法を抑えて、手戻りなく処理が進むようにできるよう、十分な準備を行いましょう。

2-1 手順

まずは大枠の手順の流れを説明します。

| 手順 | 簡易説明 |

|---|---|

| ①資産の市場価格を調査する | 現物出資を行う現物の市場価格=時価を調査します。 |

| ②定款に記載する | 定款の相対的記載事項として、現物出資について記載が必要です。定款に記載がない場合には効果が生じません。 |

| ③調査報告書を作成する | 設立された会社の取締役が、現物出資された現物の市場価値=時価の調査結果を報告します。 |

| ④財産引継書を作成する | 現物出資された資産を会社が譲り受けたことを示す書類になります。 |

| ⑤法務局への届出 | 『調査報告書』と『財産引継書』を株式会社設立登記申請書に添付して管轄法務局に届出を行います。 |

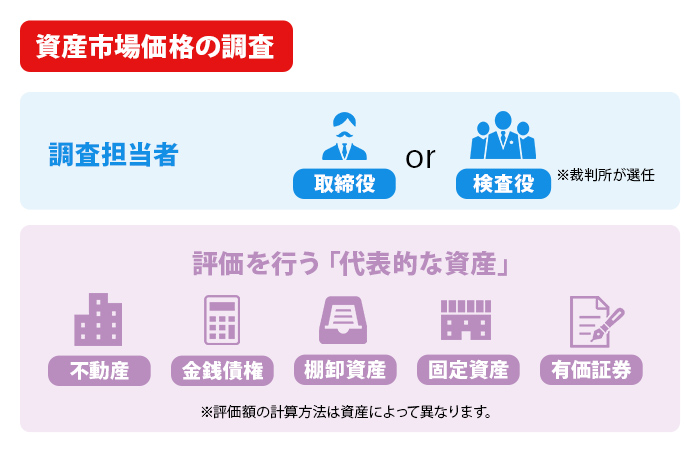

2-1-1.資産の市場価格を調査する

現物出資をする現物の調査は、会社の取締役か裁判所が選任する検査役が行います。すでに1-2-1.現物出資の特徴の『検査役による資産の価格調査が不要な例外条件』で死詳細を説明していますが、現物出資の価額が500万円以下である事や、500万円以上であっても価額が相当である事を弁護士や公認会計士の証明があれば、検査役の調査は不要です。実際に裁判所に現物出資の調査の申立てを行ってから終了するまで数か月の時間と100万円弱の費用とさらに手間がかかるため、会社設立時に行うのは不都合が発生する場合が大多数です。とれる対策として現物出資の総額は500万円以下に抑えるという対策が一般的です。

〇現物出資の評価方法

評価の方法は資産の内容によって異なります。ここでは代表的な資産について、その評価額の計算方法を説明します。

| ①不動産 | 不動産評価額(不動産鑑定士による不動産評価額) |

|---|---|

| ②金銭債権 | 回収が出来ると見込まれる金額 |

| ③棚卸資産 | 元々の購入時の購入価格に付帯費用を加算した金額 |

| ④固定資産 | 固定資産から今後発生するキャッシュフロー総額 |

| ⑤有価証券 | 証券取引所での市場価格 |

①不動産評価額

不動産の評価額には5つの調べ方と価格が存在します。下記に簡単に説明をします。これらの価格を参考に、不動産鑑定士の鑑定評価額によって価額を決定するものとされています。但し、一つ一つ不動産の価値は異なってきます。そのため、不動産鑑定士によって鑑定評価額は異なってきますので、評価額の根拠は抑えて、市場の時価と大きくずれる事がないよう注意が必要です。

| 実勢価格(時価) | 実際に取引が行わられた不動産売買価格を、国土交通省の『不動産取引価格情報システム』で確認する事が出来ます。 |

|---|---|

| 公示価格/基準地価 | 年に1回、国か都道府県が発表する土地の価格になります。* |

| 相続税評価額 | 相続税額を決定するためのベースとなる評価額になります。* |

| 固定資産税評価額 | 固定資産税額を決定するためのベースとなる評価額になります。*また正確な固定資産税を確認したい場合には、不動産所有者へ毎年送付される『固定資産税課税明細書』に記載されています。 |

| 鑑定評価額 | 不動産鑑定の専門家である不動産鑑定士の鑑定評価額になります。 |

*公示価格/基準地価と相続税評価額と固定資産税評価額は、資産評価システム研究センター『全国地価マップ』で確認する事が出来ます。

②金銭債権

金銭債権とは、金銭によって弁済を受ける事が出来る権利をいいます。金銭債権には会社の営業活動から発生する営業債権と、それ以外の未収入金や貸付金などがあります。金銭債権はその債権ごとに設定された期限までに債権額の支払を受ける事が出来ますが、場合によっては全額の支払いを受けられない場合もあります。支払をする責任がある債務者の状況によっては支払を受けられる見込みがない債権というものもあります。そのため、債務者の状況や今までの支払い状況などを総合的に考慮し、回収可能性がある金額を将来の支払い時期に応じた現在価値から評価をする必要があります。継続的に発生している債権でかつあきらかに回収できない見込みがある場合には、会計上で貸倒引当金として計上を行っています。例えば100万円の営業債権で、20万円の貸倒引当金を計上している場合には、少なくとも80万円以下の評価を一般的には行います。

③棚卸資産

棚卸資産とは、会社が販売目的で一時的に保有する商品や原材料や製品や仕掛品や消耗品などの総称で、一般的には在庫と言われます。棚卸資産の取得原価は、購入した代金に副費(付帯費用)を加算して決定されます。入荷と出荷を繰り返す販売サイクルにのっている棚卸資産はすぐ現金化できるため、評価は仕入れ価格から実施できます。注意すべきは販売サイクルが長い場合や、滞留しているいわゆる不良資産化した棚卸資産です。このような棚卸資産の価値は陳腐化や価値の劣化を考慮する必要があります。

④固定資産(不動産を除く)

固定資産には物理的な実態がある有形固定資産と、実体がない無形固定資産があります。

| 有形固定資産 | 機械及び装置、建物、建物付属設備、車両及び工具器具、備品等 |

|---|---|

| 無形固定資産 | 営業権、特許権、借地権、商標権、意匠権、漁業権(入漁権含)、ソフトウェア等 |

固定資産全般に共通するのが、固定資産を継続的に利用して事業を行うため、固定資産を取得した価格や処分する際の価値と使用価値は乖離しやすいという点です。そのため、現物出資の価額評価には、継続使用価値をもとに評価します。注意すべきは固定資産の処分価値は通常かなり低い評価になりますので、そこを基に現物出資の価値を決めようとすると実際の価値との乖離が大きくなるので、不当な評価となってしまいます。

⑤有価証券

有価証券とは、財産権を表象する証券で、権利の移転と行使を証券で実行する事が必要とされるものをいいます。国債や地方債、法人債券や社債券、株券や出資証券などがあります。評価方法は上場しているなどで相場がある有価証券と、相場のない有価証券で評価方法が分かれます。

| 上場有価証券 | 評価日の相場で取引された価格が評価額となる。 |

|---|---|

| 非上場有価証券 | 『時価純資産価額法』や『収益還元法』や『DCF法』や『配当還元法』などで、1株あたりの評価を計算し、総合的な評価を行う。 |

〇評価において注意すべき点

評価額と実際の資産価値が相違しない事を注意してください。当たり前ですが、不当に高い市場価値をつける事は間違いです。しかし故意でなかったとしても、現物資産の出資時の評価額と実際の価格に差額が発生した場合には、その差額の支払いをする義務は発起人と場合により評価した取締役にあります。例えば、本来100万円の市場価値しかない資産を200万円の市場価値があると評価した場合には、100万円分を補填する義務が発起人と設立時取締役に発生する事になります。

現物出資を行った発起人とそれを評価する立場にあった設立時の取締役が連帯して義務を負わせる事で、現物出資の現物に対して正しい評価を行う体制が整えられています。但し、検査役の調査を経た場合や、正しい評価を行う上で注意を怠らなかった事を証明できた場合には、設立時の取締役の現物出資についての上記の義務を負わない事になります。また評価に対して弁護士などの証明者を立てた場合も、不足分の支払い義務は証明者を含める場合も発生します。但し現物出資を行った資産の価額と実際の価値が異なる場合には、いずれの場合でも発起人が不足分を支払いする義務は消滅しません。

2-1-1-1.現物出資の評価者別支払義務表

| 評価者 | 注意を怠らなかった証明 | 不足分の支払義務 |

|---|---|---|

| 取締役が評価 | 証明不可 | 発起人と取締役 |

| 証明可能 | 発起人のみ | |

| 検査役が評価 | (不要) | 発起人と取締役 |

| 証明者が評価 (弁護士等) |

証明不可 | 発起人と取締役と証明者 |

| 証明可能 | 発起人と取締役 |

2-1-2.定款に記載する

会社設立に際して現物出資を行う場合には、必ず会社設立時の定款いわゆる原始定款に現物出資について定められた内容を記載する必要があります。もし記載しなかった場合は、その効力が生じません。

〇変態設立事項

現物出資については定款に定めておかないと、その効力が否定されてしまう相対的記載事項の一つになっています。その相対的記載事項の中で、発起人が権限の濫用により会社に不利益を与える可能性が高いものを『変態設立事項』と呼びます。変態設立事項には現物出資のほかに、『財産引受』や『発起人の報酬』や『設立費用』があります。現物出資以外でも変態設立事項が定款に記載される場合には、裁判所の選任する検査役の調査が必要になります。但し、財産引受も現物出資と同様に500万円を超えない場合や、有価証券で市場価格を超えない場合や、価額が相当である事の証明を弁護士や公認会計士などから取得している場合には、検査役の調査が不要になります。

なお、変態設立事項が創立総会で定款の変更がなされた場合で反対の意思表示をした株式引受人は、決議後2週間以内であれば株式の引受を取り消すことが可能です。くれぐれも変態設立事項については慎重に、株主に不利益を与えないように公正に進める事が必要です。

〇定款記載について

現物出資に関して定款に記載する必要がある事項は以下の通りです。

| 1 | 現物出資をする氏名または名称について |

|---|---|

| 2 | 現物出資の対象財産について |

| 3 | 現物出資の対象となる資産の価額について |

| 4 | 現物出資を行う出資者に対しての設立時の発行株式数について |

定款の記載例は以下になります。なお記載例については、現金での出資者(500万円)と現物出資者(500万円の価額の不動産での現物出資)がそれぞれ別に存在した場合での記載例になります。また発行株式総数は1,000株とします。

‐記入例‐

(現物出資)

第△条 当会社設立時点における現物出資を行う者の氏名、現物出資を行う財産とその価額及びこれに対して割り当てる株式の数は、次のとおりである。

- 出資者

発起人 △△ △△(氏名を記載します) - 現物出資を行う財産とその価額

所在 東京都△△区△△町△△丁目△番△

地目 △△

地積 △△㎡

価額 500万円 - 割り当てる株式数

500株

2-2 必要書類

会社設立時に現物出資を行った場合には、現金出資時には必要としない以下の書類が必要になる場合があります。

| ①設立時役員の調査報告書 | 現物出資を行う場合に必須です。 |

|---|---|

| ②財産引継書 | |

| ③資本金の額の計上に関する証明書 | |

| ④検査役の調査報告書 | 検査役の調査が必要な場合に限ります。 |

| ⑤対象有価証券市場価格の証明書類 | 公開している有価証券を現物出資する場合に必要です。* |

| ⑥弁護士等の証明書類 | 現物出資の価額の適正である証明を弁護士等が証明する場合に必要です。* |

*『⑤対象有価証券市場価格の証明書類』『⑥弁護士等の証明書類』か、定款に記載された現物出資の価額が500万円以下の場合には、『④検査役の調査報告書』は不要です。

現物出資を会社設立時に行う場合には、現物出資の価額を500万円以下に抑えて会社設立を行う事が大半です。その場合には上記①~③だけを用意すれば問題ありません。以下では現物出資を行う場合に必須となる書類の記入方法を説明します。

2-2-1.設立時役員の調査報告書

過去の会社設立時には、すべての会社が調査報告書の提出が求められました。しかし現在では、現物出資を行う場合にのみ調査報告書は求められるように変わっています。

調査報告書のひな型やや記入方法の詳細は法務局ホームページの『商業・法人登記の申請書様式』で確認できます。以下の調査報告書のひな型は現物出資対象が不動産で、かつ現物出資の価額が500万円以下の場合になります。

調査報告書

令和△年△月△日株式会社△△(設立中)の取締役及び監査役に選任されたので、会社法第46条の規定に基づいて調査をした。その結果は次のとおりである。

調査事項

1)定款に記載された現物出資財産の価額に関する事項(会社法第33条第10項第1号及び第2号に該当する事項)

定款に定めた現物出資をする者は発起人△△であり、出資の目的たる財産、その価額並びにこれに対し割り当てる設立時発行株式の種類及び数は下記のとおりである。

イ.東京都△△区△△番△号宅地△△㎡*

定款に記載された価額金△△円*

これに対し割り当てる設立時発行株式:普通株式△△株

①上記イについては、時価金△円と見積もられるべきところ、定款に記載した評価価額は金△円であり、これに対し割り当てる設立時の発行株式の数は△△株であることから、当該定款の定めは正当なものと認める。*****

2 発起人△△の引受けに係る△株について、令和△年△月△日現物出資の目的たる財産の給付があったことは、別紙財産引継書により認める。*

3 令和△年△月△日までに払込みが完了していることは株式会社△△銀行の払込金受入証明書により認める。**

4 上記事項以外の設立に関する手続が法令又は定款に違反していないことを認める。

上記のとおり会社法の規定に従い報告する。

令和△年△月△日***

Ver.2.0

△△株式会社

設立時取締役 △△△△ ㊞****

調査報告書が複数枚になる場合は、各ページの綴り目に捺印が必要です。複数名の記名がある場合でも、綴り目の捺印は1名の捺印で問題ありません。

*財産引継書と記載内容を同一にすることが必要です。

**払込証明書と同一の日付を入れる事が必要です。

***調査報告書の作成日ですが、財産引継書と払込証明書の作成と同じかもしくはあとの日付になりますので、注意をしてください。

****設立時に複数名の取締役がいる場合には、全員の記名と捺印が必要です。

*****弁護士等の証明を受けた場合には、1の①の調査報告内容に以下のように付け加える事で対応が出来ます。

(調査報告書記入例:弁護士等の証明を受けた場合)

ロ.東京都△△区△△番△号 宅地 △△㎡

定款に記載された価額 金△△円

これに対し割り当てる設立時発行株式 普通株式 △△株

会社法第33条第10項第3号の規定に基づく弁護士の証明書及び不動産鑑定士の鑑定評価書を受領しており、これを調査した結果、正当であることを認める。

2-2-2.財産引継書

財産引継書とは、発起人が所有する財産を現物出資として会社に出資する事を記載した書面になります。

財産引継書の記載例は以下になります。

財産引継書

現物出資の目的たる財産の表示

イ.東京都△△区△△番△号宅地△△㎡*

定款に記載された価額金△△円*

以上、私所有の上記財産を現物出資として給付します。

令和△年△月△日

△△県△△市△町1丁目2番3号**

発 起 人 △△△△ ㊞**

△△株式会社御中

*定款ならびに調査報告書と同一の内容での記載が必要です。

**発起人の住所、氏名、捺印をします。この時は印鑑証明に記載された住所と氏名と印鑑を使用します。

2-2-3.資本金の額の計上に関する証明書

現金出資の場合には、払込証明書で払込みが行われたことを証明します。現物出資の場合には、給付が行われたこととその時の財産の価額を証明し、資本金とします。

記入例は以下に記載します。例として500万円の現金の出資と500万円の不動産財産の弁物出資があった場合の記載例となります。

資本金の額の計上に関する証明書

- 払込みを受けた金銭の額(会社計算規則第43条第1項第1号)

金5,000,000円 - 給付を受けた金銭以外の財産の給付があった日における当該財産の価額(会社計算規則第43条第1項第2号)

金5,000,000円 - 合計額金10,000,000円

資本金の額1千万円は,会社法第445条及び会社計算規則第43条の規定に従ってされたことに相違ないことを証明する。

令和△年△月△日

埼玉県△市△町2丁目3番4号

△△株式会社

代表取締役 △△ △△㊞*

*会社の代表者が、会社の設立時に登記印として使用する印を押します。

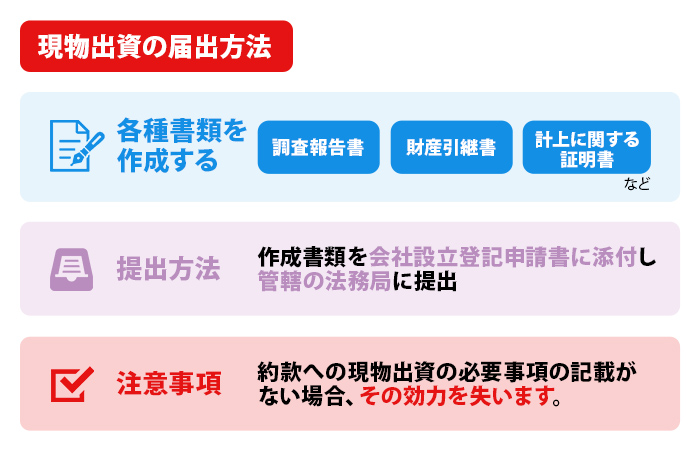

2-3 届出方法

500万円以下の価額の現物出資を行った際に必要な『調査報告書』や『財産引継書』や『資本金の額の計上に関する証明書』が作成できたら、あとは提出するだけです。提出は会社設立登記申請書に添付し、管轄の法務局に提出すれば終了です。但し、注意しなければいけないのは、定款です。すでにこのタイミングでは定款は作成・認証済みになります。そのため、万が一相対的記載事項の変態設立事項として約款への現物出資の必要事項の記載がない場合には、その効力を失います。つまりは現物出資が出来なくなってしまいます。そこまでの苦労が水の泡にならないように、定款への記載は忘れることなく実施しましょう。

3 まとめ

現物出資自体は魅力的な出資方法であり、ただ発起人の出資する現金が不足していても資本金を増やす事ができるだけではなく、会社設立後の戦略的な節税や設備調達もできるというメリットは非常に大きいと言えます。

但し、現金と同様に扱われるためにその価額の評価における手続きが面倒である事はいなめません。まして500万円の価額を超えて、検査役の調査が必要になるのは考え物です。会社経営・事業運営において充分な資本金の確保や設立後の現金や設備調達に役立つのであれば、書類作成や現物出資の価額評価も含めアウトソーシングを含めた簡潔な方法を検討すると良いでしょう。